发布时间:2023-11-01 来源:网络

米乐M6APP下载半导体化学机械研磨/化学机械抛光领域有3家A股独有公司,也是国内领先、打破垄断的三家公司,分别是抛光液的安集科技(688019)、抛光设备的华海清科(688120)和抛光垫的鼎龙股份(300054)。今天就来看看。

化学机械研磨/化学机械抛光(CMP,Chemical Mechanical Planarization)是目前公认的纳米级全局平坦化精密加工技术。从0.35~0.25μm技术节点开始,CMP技术成为唯一可实现全局平坦化的IC关键技术。与传统的纯机械或纯化学的抛光方法不同,CMP工艺是通过表面化学作用和机械研磨的技术结合来实现晶圆表面微米/纳米级不同材料的去除,从而达到晶圆表面的高度(纳米级)平坦化效应,使下一步的光刻工艺得以进行。

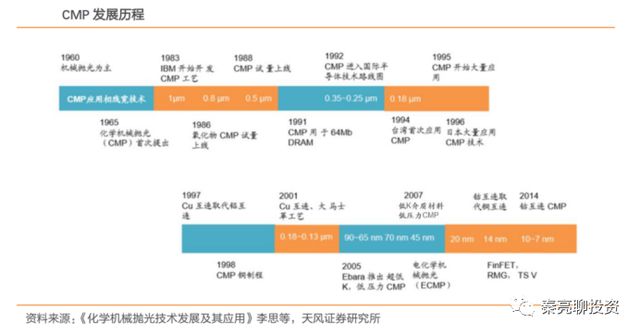

自从20世纪90年代IBM将CMP工艺引入IC制造以来,CMP工艺伴随摩尔定律不断发展。伴随着IC制造工艺的逐步发展,CMP在整个半导体行业内得到了极为广泛的应用,无论是就多层布线而言还是就光刻技术而言,CMP都成为必不可少的IC制造关键技术。

研发期:多层金属化技术的使用对平坦化提出更高要求,CMP技术逐渐成为集成电路制造过程中关键的平坦化技术。成熟期:依托铜电路的批量应用,CMP在二十世纪 90年代中期真正步入快速发展期。领域延伸期:从2000年至今,随着IC制造技术节点的不断延伸,CMP 工艺逐渐朝着低K介质、低压力、钴互连技术、钌阻挡层等方面发展。

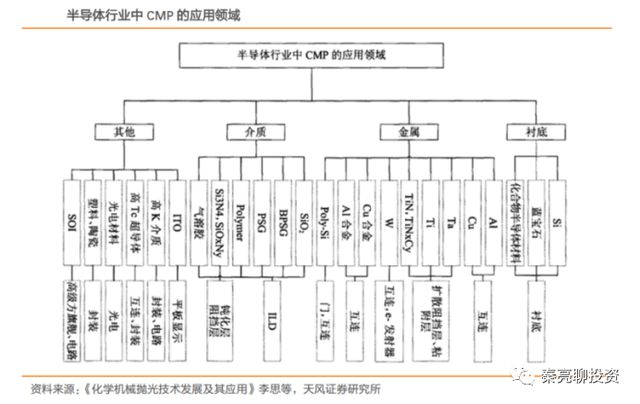

目前,CMP工艺在集成电路制造全过程中被广泛应用,可对衬底、金属、介质等多种材料进行平坦化处理。

在集成电路制造全过程中,除集成电路设计环节外,硅片制造、集成电路制造、封装测试过程都需要使用CMP工艺,其中集成电路制造是CMP工艺主要应用场景。在集成电路制造过程中,往往需要循环重复多次CMP工艺。目前CMP工艺在芯片制造中的典型应用包括浅沟槽隔离平坦化(STI CMP)、多晶硅平坦化(Poly CMP)、层间介质平坦化(ILD CMP)、金属间介平坦化(IMD CMP)、铜互连平坦化(Cu CMP)等。

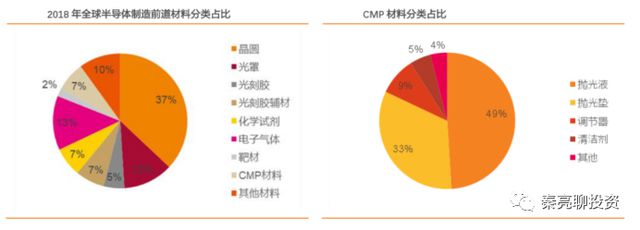

CMP工艺过程中所采用的设备及消耗品包括:抛光机、抛光液、抛光垫、后CMP清洗设备、抛光终点检测及工艺控制设备、废物处理和检测设备等。其中CMP耗材主要包括抛光液、抛光垫、调节器、CMP清洗以及其他等耗材,而抛光液和抛光垫占CMP耗材细分市场的80%以上,是CMP工艺的核心消耗品。

据WSTS数据显示,2011-2017年,全球集成电路市场销售额仅从2471亿美元增长至3433亿美元,年复合增长率仅6%。与此同时,在下游旺盛需求、国家政策推动下,我国集成电路市场快速发展,2014年市场规模突破万亿元。而中国半导体市场协会数据显示,2011-2017年,我国集成电路产业市场规模实现翻倍,由8066亿元增长至16709亿元;销售额扩大近2倍,由1934亿元增至5411亿元,年均复合增长率高达19%。

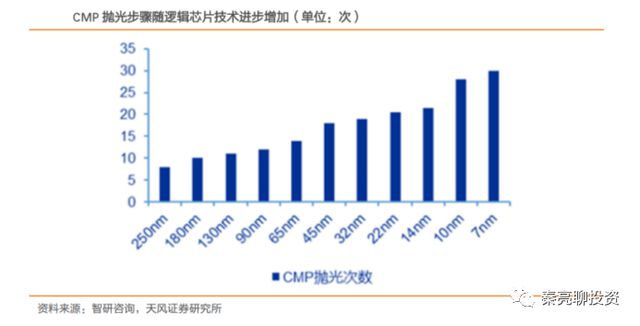

半导体工艺技术不断演进,先进制程已达到5-7nm量产阶段,但从终端产品需求看,成熟制程(28nm等)技术市场仍十分广泛。制程&工艺进步将带来工艺流程中CMP次数的增加。集成电路按制造工艺及应用领域主要分为逻辑芯片、3D NAND闪存芯片、DRAM内存芯片,上述三种芯片虽然在结构及制造工艺上有明显的区别,但无论哪种芯片的制造,都要求每层制造表面必须保持纳米级全局平坦化,因此CMP都是其中必不可少的工序之一。随着器件特征尺寸的缩小,需要更多的生产工序,其中90nm以下的制程生产工艺均在400个工序以上。

对于逻辑芯片而言,更先进的逻辑芯片会增加铜互连的层数进而增加铜及铜阻挡层等系列化学机械抛光液的需求,同时更先进技术节点的逻辑芯片制造工艺需要更多的CMP抛光步骤,使得抛光液耗用量迅速增长。例如14纳米技术节点的逻辑芯片制造工艺所要求的CMP抛光步骤数将由180纳米技术节点的10次增加到20次以上,而7纳米及以下技术节点的逻辑芯片制造工艺所要求的CMP抛光步骤数甚至超过30次。

化学机械抛光工艺是半导体制造过程中的关键流程之一,抛光材料则是该工艺必不可少的耗材。在2018年整个半导体制造前道材料中,抛光材料仅次于硅晶圆、电子气体和掩膜板,占比7%,是半导体制造的重要材料之一。

CMP耗材主要包括抛光液、抛光垫、调节器、CMP清洗以及其他等耗材,而抛光液和抛光垫占CMP耗材细分市场的80%以上,是CMP工艺的核心消耗品。

根据 Cabot Microelectronics 统计,2018年全球CMP抛光材料市场规模为20.1亿美元,其中抛光液和抛光垫市场规模分别为12.7亿美元和7.4亿美元。

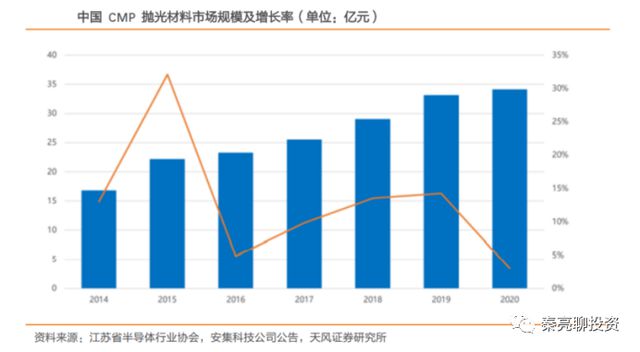

根据 TECHCET,先进封装以及下一代逻辑和存储器件加速了CMP抛光材料的增长。2021年,全球晶圆制造用抛光液市场规模预计将从2020年的16.6亿美元增长至18亿美元,增长率8%,预计2022-2026年复合增长率6%。根据江苏省半导体行业协会报告,2020年中国的CMP抛光材料市场规模达到34.1亿元,较 2019年增长3%。

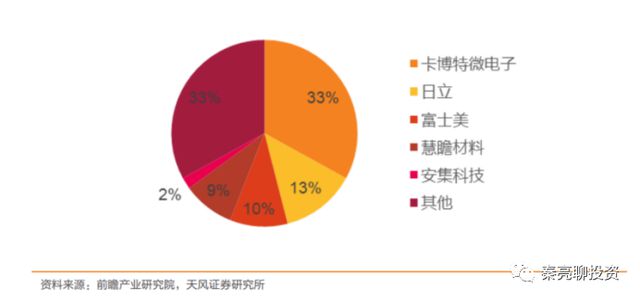

抛光液市场被美日企业垄断,近年本土自给率有所提升。长期以来,全球化学机械抛光液市场被美日企业所垄断,包括美国的 Cabot Microelectronics、Versum 和日本的 Fujimi 等,Cabot Microelectronics 全球抛光液市场占有率最高,但已从2000年的约80%下降至2018年的约33%,表明全球抛光液市场正朝多元化方向发展,地区本土化自给率提升。国内企业安集科技(688019)逐步打破国外厂商在抛光液领域的垄断,2018年占据全球市场约2%份额,使得中国拥有了在抛光液领域的自主供应能力。

据智研咨询数据,2018年陶氏化学占据了全球抛光垫市场79%的市场份额,陶氏的20英寸抛光垫占据了85%的市场份额,30英寸的市占率则更高。此外,Cabot、Thomas West、FOJIBO 分别占居 5%、4%、2%,日本厂商 JSR占据1%。国产厂商在全球CMP抛光垫市场中几乎没有话语权,近年来,国内企业鼎龙股份(300054)掌握了抛光垫全流程核心研发和制造技术,已通过下游部分客户认证。

CMP设备是一种集机械学、流体力学、材料化学、精细化工、控制软件等多领域最先进技术于一体的设备,是各种集成电路生产设备中较为复杂和研制难度较大的设备之一。根据华海清科招股说明书,CMP设备市场规模约占IC制造设备市场规模的4%左右。

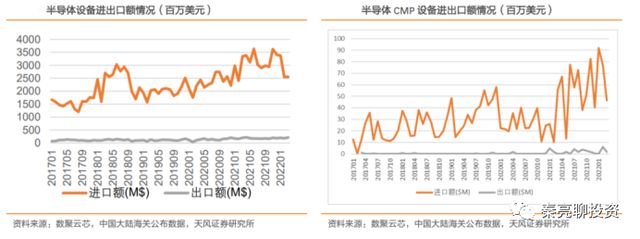

一季度我国半导体设备进口整体出现下滑,出口金额连续三月向上。22年一季度我国半导体设备进口额为84.84亿美元,同比下降2.84%,环比下降14.90% , 出口额为5.95亿美元, 同比增加12.62%,环比增加 9.02%。其中CMP设备在一季度进出口额均上升。22年一季度我国半导体CMP设备进口额为2.15亿美元,同比、环比分别上升134.61%、23.77%;出口额为804万美元, 同比、环比分别上升21.08%、65.22%。

根据SEMI统计,2018全球 CMP设备的市场规模约为18.42亿美元,2013-2018年全球CMP设备年均复合增长率达20.11%。2019年受全球半导体景气度下滑影响,全球CMP设备的市场规模约为14.9亿美元,较2018年下滑19.1%。

2019年中国地区的CMP设备市场规模保持平稳,达到4.6亿美元的销售额,但大部分高端CMP设备仍依赖于进口。2020年中国 CMP设备市场规模达4.3亿美元。2013-2019 年中国地区CMP设备年均复合增长率达33.85%。

全球CMP设备市场处于高度垄断状态,主要由美国应用材料和日本荏原两家设备制造商占据,两家制造商合计拥有全球CMP设备超过90%的市场份额,尤其在14nm以下最先进制程工艺的大生产线上所应用的CMP设备仅由两家国际巨头提供。2020年中国CMP设备市场规模达4.3亿美元,但绝大部分的高端CMP设备仍然依赖于进口,也主要由美国应用材料和日本荏原两家提供。

华海清科(688120)是目前国内唯一能够实现量产12英寸CMP设备的高端半导体专业设备供应商,主要产品为化学机械抛光(CMP)设备,可覆盖12英寸和8英寸的产线,总体技术性能已达到国内先进水平,为12英寸 CMP设备中国内唯一具有核心自主知识产权并实现量产销售的设备商。

1、半导体材料设备:有研新材(600206)、雅克科技(002409)、沪硅产业(688126)、华峰测控(688200)、北方华创(002371)、上海新阳(300236)、中微公司(688012)、精测电子(300567)、长川科技(300604)、鼎龙股份(300054)、拓荆科技(688072)、华海清科(688120)、盛美上海(688082)。

4、半导体设计:纳芯微(688052)、东微半导(688261)、圣邦股份(300661)、思瑞浦(688536)、澜起科技(688008)、声光电科(600877)、晶晨股份(688099)、瑞芯微(603893)、中颖电子(300327)、斯达半导(603290)、宏微科技(688711)、新洁能(605111)、全志科技(300458)、恒玄科技(688608)、富瀚微(300613)、兆易创新(603986)、韦尔股份(603501)、卓胜微(300782)、晶丰明源(688368)、紫光国微(002049)、复旦微电(688385)、艾为电子(688798)、龙芯中科(688047)、普冉股份(688766)。